Przegląd aktywności morskich na rynkach globalnych w trzecim tygodniu sierpnia 2020

04.09.2020

Wskaźniki ekonomiczne

Indeks ClarkSea wzrósł o 4 proc. w ujęciu tydzień do tygodnia i wyniósł 13 395 USD dziennie, stanowi to najwyższy poziom od połowy maja br., średnia w ciągu bieżącego roku wzrosła o 25 proc. w ujęciu rok do roku.

Po trzech kwartalnych spadkach, japońska gospodarka skurczyła się o 10 proc. r/r w II kwartale 2020 roku (spadek o 7,8 proc. w stosunku do I kwartału). Jest to największy spadek w historii. Konsumpcja prywatna zmniejszyła się o 8,2 proc w ujęciu kwartalnym, natomiast eksport spadł o 18,5 proc., co wynika ze znacznego spadku eksportu samochodów do USA.

Produkcja przemysłowa USA wzrosła w lipcu o 3 proc. w ujęciu miesiąc do miesiąca, co stanowi jej trzeci z rzędu miesięczny wzrost. W porównaniu z lipcem 2019 roku jest to jednak nadal spadek o 8,2 proc., produkcja pozostaje poniżej poziomu sprzed pandemii Covid-19. Dzięki zwiększeniu produkcji pojazdów silnikowych i części, produkcja wzrosła o 3,4 proc. w ujęciu miesiąc do miesiąca, w porównaniu z 7,4 proc. wzrostem w ujęciu miesiąc do miesiąca w czerwcu.

Sprzedaż detaliczna w Wielkiej Brytanii wzrosła w lipcu o 3,6 proc. w ujęciu miesiąc do miesiąca, wzrastając powyżej poziomu sprzed pandemii i o 1,4 proc. w porównaniu do lipca 2019 roku. W szczególności, sprzedaż internetowa utrzymuje się znacznie powyżej poziomu z lutego, pomimo spadku odnotowanego w ujęciu miesiąc do miesiąca.

Przemysł stoczniowy

Rynek budowy nowych statków nadal odczuwa skutki pandemii Covid-19. Dotychczas w bieżącym roku zakontraktowano budowę 357 statków, stanowi to spadek o 52 proc. w porównaniu z rokiem poprzednim.

W sektorze tankowców, stocznia Hundai Mipo podpisała kontrakt z Bahri na budowę dziesięciu tankowców typu MR spełniających normy emisji spalin IMO II, każdy o nośności 49 999 DWT. Dostawa statków ma nastąpić od pierwszego kwartału 2022 r.

Okazało się także, że na początku roku, japońska stocznia Fukuoka Shipbuilding otrzymała zamówienie od Fairfield Chemical Carriers na budowę sześciu tankowców ze stali nierdzewnej: cztery jednostki o nośności 19 900 DWT i dwie jednostki o nośności 25 000 DWT. Planowana dostawa statków ma się rozpocząć od końca 2021 roku.

W sektorze masowców, Ocean Agencies zamówiła w stoczni New Dayang dwie jednostki Ultramax o nośności 63 000 DWT, dostawę zaplanowano na 2022 rok.

Stocznia Nantong Xiangyu podpisała kontrakt z Densay Shipping na trzy masowce klasy Ultramax, każdy o nośności 63 500 DWT. Dostawa jednostek została zaplanowana na koniec 20021 roku.

Recykling statków

Na rynku recyklingu statków, w ostatnim czasie, popyt przewyższa podaż. We wszystkich trzech głównych miejscach demontażu statków na subkontynencie indyjskim tj. w Pakistanie, Bangladeszu i Indiach poziom cen znacząco wzrósł. Prognozuje się, że w związku z zauważalnym brakiem tonażu przeznaczonego do recyklingu, ceny wciąż będą rosły.

W Indiach szczególnym zainteresowaniem cieszyły się kontenerowce, niektóre jednostki zostały sprzedane za ponad 360 dolarów za 1 LTD (Lightweight, Light displacement tonnes) z dołączonymi do transakcji klauzulami dotyczącymi „zielonego” recyklingu. Cena złomu masowców klasy Capesize wzrosła o 26 proc. od połowy lipca i wyniosła 340 dolarów za 1 LTD.

Rynek czarteru na czas

W sektorze kontenerowców, ST Shipping wynajęła na okres jednego roku jednostkę MR, zbudowaną w 2015 roku, „HELLAS FIGHTER" za cenę w wysokości 15 500 dolarów/dzień, z możliwością przedłużenia umowy na kolejne sześć miesięcy. Firma Glencore wyczarterowała na okres 6-12 miesięcy statek LR1 „REGINA” w cenie 14 000 dolarów dziennie.

W sektorze masowców, firma Amarante Shipping wyczarterowała, zbudowany w 2019 roku, statek klasy Kamsarmax „ALBA" na okres 7-9 miesięcy w cenie 13 0000 dolarów/dzień. Transatlantic wyczarterował , zbudowany w 2019 roku, masowiec klasy Ultramax „MSXT ASTERIA" na okres jednego roku w cenie 11 250 dolarów/dzień.

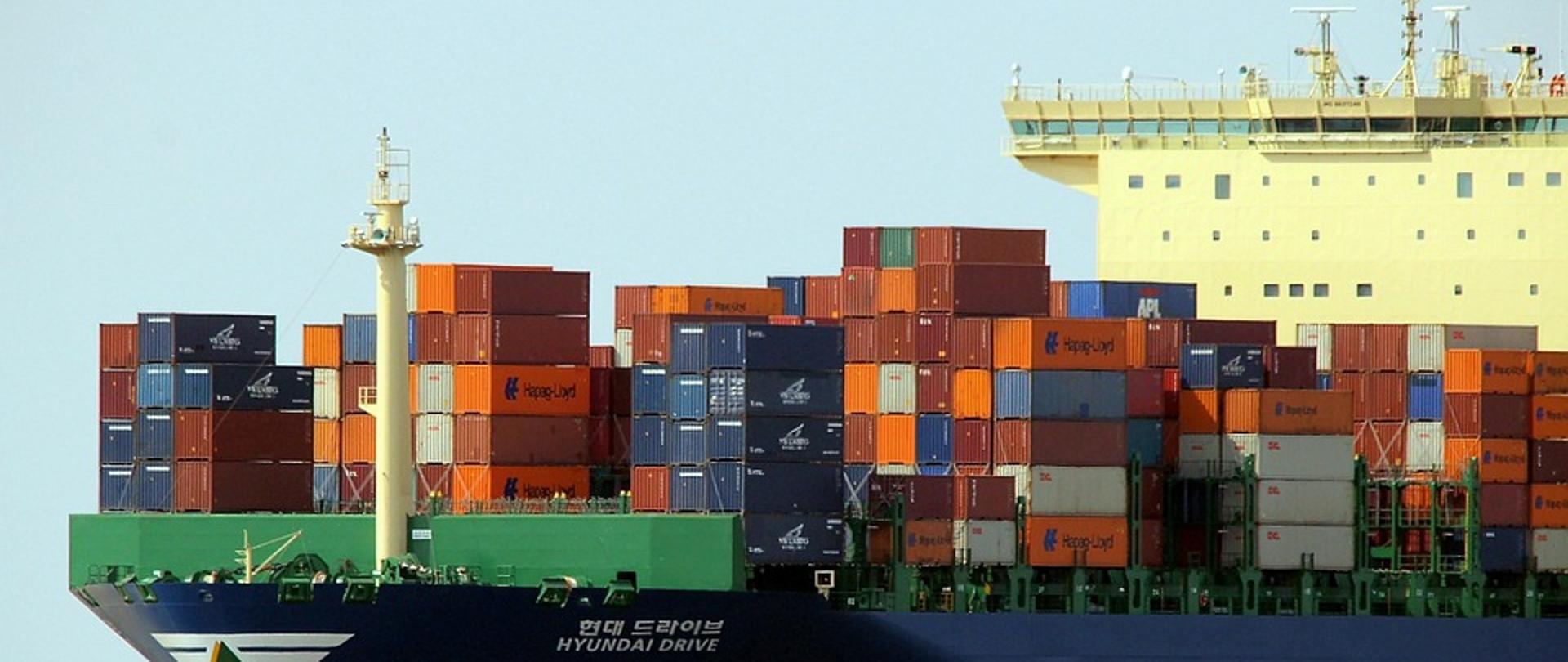

Rynek kontenerowców

Sytuacja na rynku czarteru kontenerowców wciąż ulega poprawie. Stawka za czarter kontenerowca „old Panamax” o ładowności 4400 TEU na okres jednego roku podwoiła się od końca pierwszej połowy roku i wyniosła 14 500 dolarów dziennie. Na Dalekim Wschodzie poziom aktywności w segmencie feederów jest dość duży, szczególnie dotyczy to feederów o ładowności około 1100 TEU i około 1700 TEU, które odnotowują coraz lepsze wyniki.

Rynek kupna i sprzedaży statków

Na rynku kupna i sprzedaży używanych tankowców, angolski właściciel Sonangol sprzedał chińskim nabywcom jednostkę „SONANGOL KIZOMBA” (159 165 DWT, zbudowaną w 2001 r. przez Daewoo (DSME)) za cenę przekraczającą 16 mln dolarów. Klienci Eastern Mediterranean sprzedali nabywcom z Bliskiego Wschodu statek „SUPER LADY” (105 528 DWT, zbudowany w 2000 roku przez Sumitomo (Yokosuka)) za 11 mln USD.

W ciągu ostatnich dwóch tygodni nastąpił zauważalny wzrost aktywności w zakresie kupna i sprzedaży masowców. W klasie Capesize, klienci Miyazaki Sangyo sprzedali klientom Alberta Shipmanagement statek „LOWLANDS ERICA” (176 862 DWT, zbudowany w 2007 roku przez Namura Shipbuilding) za cenę około 15 mln dolarów. W trzecim tygodniu sierpnia został również sprzedany nieujawnionym nabywcom statek klasy Kamsarmax „WESTERN MONACO” (81 112 DWT, zbudowany w 2016 roku przez Jiangsu New Hantong za cenę w wysokości 18 mln dolarów. Klienci Kambara Kisen oddali w japońskie ręce jednostkę Ultramax „FUKUYAMA STAR” (64 012 DWT, zbudowaną w 2017 roku przez Tsuneishi Cebu, C4x30T) projektu „Tess 64” za cenę około 21,5 mln dolarów.

Statek „AGRI MARINA” (76 596 DWT, zbudowany w 2008 roku przez Imabari SB Marugame) został sprzedany przez klientów China Mingsheng Trust za cenę 10 mln dolarów, statek klasy Supramax „CAS AVANCA” (55 561 DWT, zbudowany w 2009 roku przez Hyundai Vietnam SB, C4x30T) został sprzedany indonezyjskim nabywcom za 7,5 mln dolarów, statek klasy Capesize „CHINA STEEL GROWTH” (175 775 DWT, zbudowany w 2002 roku przez CSBC (Kaohsiung)), został sprzedany za niską cenę 9 mln dolarów.

W sektorze masowców klasy Handysize odnotowano także kilka transakcji. Klienci EPS sprzedali trzy jednostki projektu „Imabari 28”: „WESTGATE” (28202 DWT, zbudowany w 2011 roku przez IS Shipyard), C4x30,5T), „STARGATE” (28 221 DWT, zbudowany w 2011 roku przez Shimanami Shipyard, C4x30. 5T), wszystkie zostały sprzedane greckim nabywcom za cenę 6 mln dolarów każdy, statek ‘CRYSTALGATE” (28 183 DWT, zbudowany w 2010 roku przez Shimanami Shipyard, C4x30,5T) został oddany w wietnamskie za cenę w wysokości 6 mln dolarów.

Statek „STAR AQUA” (28 225 DWT, zbudowany w 2011 roku przez Imabari SB (Imabari), C4x30,5T) został sprzedany za 6,7 mln dolarów, statek „SELINDA” (34 236 DWT, zbudowany w 2013 roku przez Zhejiang Yangfan, C4x30,5T ) sprzedano za cenę 8,85 mln dolarów, statek „HONGXIN OCEAN” (32 484 DWT, zbudowany w 2012 roku przez Zhejiang Hongxin) sprzedano za 6,95 mln dolarów, statek „VALENTINA” (28 290 DWT, zbudowany w 2001 roku przez Naikai Zosen Setoda, C4x30T) sprzedano za 3,5 mln USD.

Transakcja sprzedaży jednostki klasy Ultramax „IKAN SALMON" (61 380 DWT, zbudowany w 2012 r. przez Iwagi Zosen, C4x30,7T) (odnotowana w drugim tygodniu sierpnia) została ostatecznie anulowana. Statek ten miał zostać sprzedany za kwotę 13,75 mln dolarów.

Rynek ropy naftowej

Dane opublikowane przez JODI (Joint Organisations Data Initiative) pokazały, że eksport ropy z Arabii Saudyjskiej spadł w czerwcu o 17 proc. w ujęciu miesiąc do miesiąca do najniższego miesięcznego poziomu od co najmniej 2002 r. (od czasu rozpoczęcia tego rodzaju statystyk). Średnio dostawy wynosiły nieco mniej niż 5 mln baryłek dziennie, ponieważ Arabia saudyjska zmniejszył podaż ropy o 1 mln baryłek dziennie oprócz zadeklarowanej kwoty w ramach porozumienia OPEC +. Ten poziom saudyjskiego eksportu był o ok. 29 proc. poniżej średniej z 2019 r. i o 51 proc. poniżej rekordowych 10,2 mln baryłek dziennie w kwietniu. W czerwcu wzrosły także zapasy saudyjskiej ropy naftowej o 5,8 mln baryłek dziennie, a bezpośrednie spalanie ropy wzrosło o 15 proc. w ujęciu miesiąc do miesiąca

Handel morski

Cena referencyjna rudy żelaza na rynku spot (62 proc. Fe Fines, CFR Qingdao) wzrosła do 128 dolarów za tonę, jest to najwyższy poziom odnotowany od stycznia 2014 r. Jest to związane z niesłabnącym popytem Chin na rudę żelaza (morski import osiągnął rekordowy poziom około 111 mln ton w lipcu). Stabilne w sierpniu dostawy z Australii i Brazylii nie są jednak wystarczające do zaspokojenia popytu.

Południowokoreański import węgla energetycznego wzrósł o 20 proc. w ujęciu miesiąc do miesiąca do 9,3 mln ton w lipcu, co stanowi najwyższy poziom od grudnia, ma to związek z dalszym, stopniowym wzrostem aktywności przemysłowej. Import spadł jednak o 13 proc. w ujęciu rok do roku, wskazuje to na wpływ, jaki pandemia Covid-19 prawdopodobnie będzie miała na popyt na węgiel w Korei Południowej i innych krajach.

Opracowanie: Wydział Przemysłu Okrętowego MGMiŻŚ na podstawie Shipping Intelligence Weekly Issue No. 1,436 21-Aug-2020 ISSN: 1358-8028 i in.