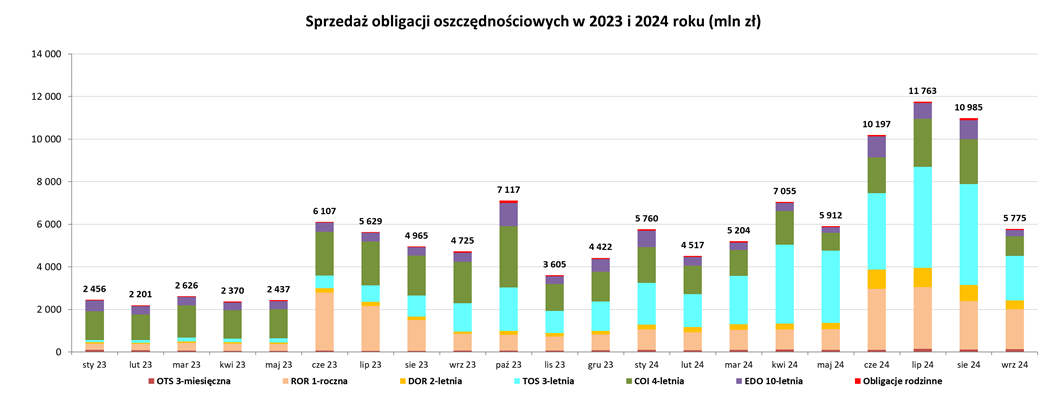

Wyniki sprzedaży obligacji oszczędnościowych we wrześniu

11.10.2024

We wrześniu sprzedaliśmy obligacje oszczędnościowe o wartości 5.775 mln zł.

We wrześniu sprzedaliśmy obligacje:

- 3-miesięczne (OTS1224) – 127,8 mln zł,

- 1-roczne (ROR0925) – 1.881,1 mln zł,

- 2-letnie (DOR0926) – 415,9 mln zł,

- 3-letnie (TOS0927) – 2.087,0 mln zł,

- 4-letnie (COI0928) – 925,6 mln zł,

- 10-letnie (EDO0934) – 299,5 mln zł.

Najchętniej kupowanymi instrumentami były obligacje 3-letnie – TOS. Nabywcy indywidualni przeznaczyli na ich zakup kwotę 2.087,0 mln zł (36% udział w strukturze sprzedaży). Zainteresowaniem cieszyły się również obligacje 1-roczne – ROR (33%) i 4-letnie – COI (16%). W dalszej kolejności oszczędzający wybierali obligacje 2-letnie – DOR (7%) i 10-letnie – EDO (5%) oraz 3-miesięczne – OTS (2%).

Na zakup obligacji rodzinnych dedykowanych beneficjentom programu Rodzina 800+ klienci przeznaczyli kwotę blisko 38,4 mln zł. Obligacje rodzinne kierowane są wyłącznie do osób otrzymujących świadczenie w ramach programu Rodzina 800+, które chcą oszczędzać na przyszłe potrzeby swoich dzieci. Beneficjenci programu mogą nabywać ten rodzaj obligacji do wysokości kwoty przyznanego świadczenia wychowawczego. Obligacje rodzinne są dostępne w ciągłej sprzedaży, zatem ich zakupu można dokonać w dowolnym momencie.

Wszystkie rodzaje obligacji można kupić w oddziałach PKO Banku Polskiego i Punktach Obsługi Klientów Biura Maklerskiego PKO Banku Polskiego oraz w sieci punktów sprzedaży obligacji Banku Polska Kasa Opieki S.A. Nasze obligacje są również stale są również dostępne przez internet w serwisach banków i aplikacji mobilnej PeoPay.

Wrzesień – najchętniej wybierane obligacje

We wrześniu nasi klienci przeznaczyli na zakup obligacji detalicznych kwotę blisko 5,8 mld złotych. Największym zainteresowaniem cieszyły się 3-letnie obligacje TOS o oprocentowaniu stałym – 36% udział w sprzedaży. Kolejnym chętnie wybieranym produktem oszczędnościowym z naszej oferty były obligacje 1-roczne o oprocentowaniu zmiennym, opartym o stopę referencyjną Narodowego Banku Polskiego, które stanowiły 33% wartości sprzedaży ogółem.

– komentuje Jurand Drop, podsekretarz stanu w Ministerstwie Finansów.

Październik miesiącem oszczędzania

31 października obchodzimy Światowy Dzień Oszczędzania, który ma nam przypominać jak ważne jest mądre i świadome zarządzanie naszymi finansami. Warto, aby stałym elementem domowych budżetów było generowanie i pomnażanie oszczędności. Obligacje skarbowe wspomagają ten proces. Wystarczy wybrać rodzaj obligacji, w których chcemy ulokować swoje środki, wpłacić je i reszta jest realizowana automatycznie, bez żadnych dodatkowych kosztów. Rachunek rejestrowy, na którym zapisywane są nasze instrumenty, prowadzony jest bezpłatnie. W zależności od wybranej obligacji odsetki są wypłacane na bieżąco – w trakcie życia obligacji, albo na koniec wybranego okresu. Bezobsługowość obligacji jest dużą korzyścią dla naszych klientów, którzy mogą zaoszczędzony czas poświęcić na realizację innych aktywności.

– dodaje minister Drop.

|

Typ obligacji |

Szczegóły oferty (sprzedaż w dniach 1-31 października) |

Cena sprzedaży |

|---|---|---|

|

OTS0125 3-miesięczne |

Obligacje trzymiesięczne są obligacjami o oprocentowaniu stałym wynoszącym 3,00% w skali roku. Oprocentowanie jest naliczane od wartości 100 zł, a odsetki są wypłacane po zakończeniu oszczędzania (po trzech miesiącach od dnia zakupu). |

100 zł 100,00 zł przy zamianie |

|

ROR1025 1-roczne |

Obligacje roczne są obligacjami o zmiennym oprocentowaniu. W pierwszym miesiącu oprocentowanie wynosi 5,75% w skali roku. W kolejnych miesięcznych okresach odsetkowych oprocentowanie jest równe stopie referencyjnej NBP i stałej marży wynoszącej 0,00%. Odsetki są wypłacane co miesiąc. |

100 zł 99,90 zł przy zamianie |

|

DOR1026 2-letnie |

Obligacje dwuletnie są obligacjami o zmiennym oprocentowaniu W pierwszym miesiącu oprocentowanie wynosi 5,90% w skali roku. W kolejnych miesięcznych okresach odsetkowych oprocentowanie jest równe stopie referencyjnej NBP i stałej marży wynoszącej 0,15%. Odsetki są wypłacane co miesiąc. |

100 zł 99,90 zł przy zamianie |

|

TOS1027 3-letnie |

Obligacje trzyletnie są obligacjami o oprocentowaniu stałym wynoszącym 5,95% rocznie. W pierwszym roku oprocentowanie jest naliczane od wartości 100 zł, a w kolejnych latach od wartości powiększonej o odsetki za poprzedni rok (tzw. kapitalizacja odsetek). Odsetki są wypłacane po zakończeniu oszczędzania. |

100 zł 99,90 zł przy zamianie |

|

COI1028 4-letnie |

Obligacje czteroletnie są obligacjami, których oprocentowanie oparte jest o inflację1. Oprocentowanie w pierwszym roku oszczędzania wynosi 6,30%. W kolejnych latach oprocentowanie jest równe inflacji i stałej marży wynoszącej 1,50%. Odsetki są wypłacane po każdym roku oszczędzania. |

100 zł 99,90 zł przy zamianie |

|

EDO1034 10-letnie |

Obligacje dziesięcioletnie są obligacjami, których oprocentowanie oparte jest o inflację1. Oprocentowanie w pierwszym roku oszczędzania wynosi 6,55%. W kolejnych latach oprocentowanie jest równe inflacji i stałej marży wynoszącej 2,00%. W pierwszym roku oprocentowanie jest naliczane od wartości 100 zł, a w kolejnych latach od wartości powiększonej o odsetki naliczone za poprzedni rok (tzw. kapitalizacja odsetek). Odsetki są wypłacane po zakończeniu oszczędzania. |

100 zł 99,90 zł przy zamianie |

|

ROS1030 6-letnie obligacje rodzinne |

Rodzinne Obligacje Sześcioletnie są obligacjami przeznaczonymi dla beneficjentów programu Rodzina 800+. Ich oprocentowanie jest preferencyjne w stosunku do obligacji znajdującej się w standardowej ofercie i oparte jest o inflację1. Oprocentowanie w pierwszym roku oszczędzania wynosi 6,50%. W kolejnych latach oprocentowanie jest równe inflacji i stałej marży wynoszącej 2,00%. W pierwszym roku oprocentowanie jest naliczane od wartości 100 zł, a w kolejnych latach od wartości powiększonej o odsetki naliczone za poprzedni rok (tzw. kapitalizacja odsetek). Odsetki są wypłacane po zakończeniu oszczędzania. |

100 zł |

|

ROD1036 12-letnie obligacje rodzinne |

Rodzinne Obligacje Dwunastoletnie są obligacjami przeznaczonymi dla beneficjentów programu Rodzina 800+. Ich oprocentowanie jest preferencyjne w stosunku do obligacji znajdującej się w standardowej ofercie i oparte jest o inflację1. Oprocentowanie w pierwszym roku oszczędzania wynosi 6,80%. W kolejnych latach oprocentowanie jest równe inflacji i stałej marży wynoszącej 2,50%. W pierwszym roku oprocentowanie jest naliczane od wartości 100 zł, a w kolejnych latach od wartości powiększonej o odsetki naliczone za poprzedni rok (tzw. kapitalizacja odsetek). Odsetki są wypłacane po zakończeniu oszczędzania. |

100 zł |

1 stopa wzrostu cen towarów i usług konsumpcyjnych, przyjmowana dla 12 miesięcy i ogłaszana przez Prezesa Głównego Urzędu Statystycznego (GUS) w miesiącu poprzedzającym pierwszy miesiąc danego okresu odsetkowego.

Jak można nabyć obligacje skarbowe?

Obligacje Skarbu Państwa można kupić:

- w dowolnym momencie przez Internet za pośrednictwem serwisu obligacjeskarbowe.pl lub bezpośrednio na stronach: www.zakup.obligacjeskarbowe.pl, www.pkobp.obligacjeskarbowe.pl, www.pekao.com.pl/obligacje-skarbowe i aplikacji mobilnej PeoPay

- przez telefon:

- PKO Bank Polski, pod numerem: 801 310 210, bądź +48 81 535 66 55 dla połączeń z telefonów komórkowych i z zagranicy. Serwis telefoniczny jest czynny od poniedziałku do piątku od godziny 8.00 do 17.00 z wyjątkiem dni świątecznych.

- Bank Polska Kasa Opieki S.A., pod numerem: 22 591 22 00.

- w oddziałach PKO Banku Polskiego oraz Punktach Obsługi Klientów Biura Maklerskiego PKO Banku Polskiego.

- w sieci punktów sprzedaży obligacji Banku Polska Kasa Opieki S.A.

Jak założyć Konto IKE-Obligacje oraz Konto IKZE-Obligacje?

Konto IKE-Obligacje lub Konto IKZE Obligacje można otworzyć w dowolnym oddziale PKO Banku Polskiego bądź POK Biura Maklerskiego PKO BP. Można również uzyskać dostęp zdalny do swojego Konta IKE- i IKZE-Obligacje na warunkach określonych w „Regulaminie korzystania z dostępu do Rachunku Rejestrowego w zakresie obligacji skarbowych za pośrednictwem telefonu lub Internetu”.

Materiały

Dane statystyczne sprzedaży obligacji skarbowych 2015 - wrzesień 2024Dane_statystyczne_09_2024.xlsx 0.07MB Sprzedaż oszczędnościowych obligacji skarbowych - dane z wykresu (wrzesień 2024)

Dane_z_wykresu_sprzedaż_obligacji_09_2024.xlsx 0.02MB